Por Rodrigo Ibarrola

Luego de meses de incertidumbre, el Poder Ejecutivo finalmente vetó por completo la Ley que hubiera permitido a los proveedores de servicio la deducibilidad del Impuesto al Valor Agregado (IVA) por compras de productos alimenticios, vestimentas y otros conceptos que usualmente no serían deducidos bajo la ley actual, salvo que se encuentren relacionados con el servicio proveído. En contrapartida, emitió un decreto posibilitando una deducción parcial de hasta el 30%. El proyecto vuelve al Congreso, donde ambas cámaras deberán decidir si aceptan el veto o se ratifican en su sanción inicial. Diputados aceptó el veto, solo resta la ratificación del Senado.

A juzgar por el enfoque de la prensa, como por los actores abordados, es posible inferir que la mayoría de los medios ha adoptado una perspectiva favorable hacia la ley. Tal es así que era muy inusual encontrar voces contrarias en las entrevistas diarias. Esta cobertura asimétrica de las posturas da entidad a una propuesta que, en principio, parece razonable, pero no lo es tanto si se analiza en detalle.

En la exposición de motivos de la ley se menciona que la no inclusión de facturas de supermercados entre los gastos deducibles «constituye un golpe contundente a la clase trabajadora», se hace una somera mención al fomento del contrabando y no se menciona en absoluto la informalidad.

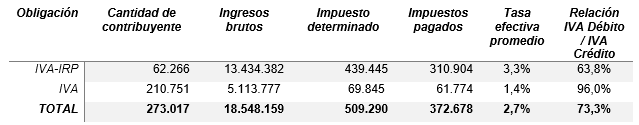

Esta argumentación tropieza con una imprecisión: los trabajadores suman unos 3,6 millones de personas, en tanto que los potenciales beneficiarios de esta ley constituyen apenas unos 273 mil (de los cuales, solo 65 mil tributan, según Hacienda). Cabe preguntarse si los restantes no son considerados trabajadores, ya que la iniciativa parlamentaria privaría del beneficio a este grupo, que representa el 93% de los trabajadores, atentando contra la equidad tributaria. Este hecho innegable —ya apuntado por el Ministerio de Hacienda— ha hecho que promotores privados de esta ley (como Alberto Sborovski, de la Cámara Paraguay de Supermercados, CAPASU, y el analista Amílcar Ferreira) hayan mutado sus argumentos hacia el combate a la informalidad.

Tabla 1. Contribuyentes del IVA General por servicios personales, 2021. En millones de guaraníes

Fuente: Subsecretaría de Estado de Tributación.

En lo que respecta a Ferreira, el 1 de noviembre, en el programa En Contexto, conducido por Luis Bareiro, mencionó el caso uruguayo como un ejemplo exitoso, sin expresar lo que entiende por «exitoso». Por lo que es pertinente hacer algunos comentarios sobre el caso mencionado.

aumentar la deducibilidad del IVA como instrumento para fomentar la formalidad no tiene base empírica. Generará una inequidad tributaria al otorgar beneficios a los sectores de mayores ingresos (el informal gana aproximadamente la mitad que el formal e igualmente tributa), no tendrá incidencia sobre la informalidad, y el efecto multiplicador no compensará la merma en la recaudación tributaria.

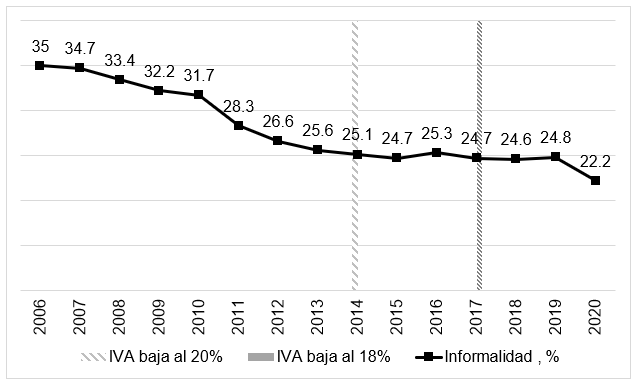

Primeramente, la política uruguaya consistió en la modificación de la tasa nominal, no la deducibilidad de la liquidación; segundo, el objetivo fue fomentar la inclusión financiera, no reducir la informalidad. En efecto, en 2014, Uruguay redujo la tasa nominal del IVA del 22% al 20%. Luego, en 2017, la bajó nuevamente hasta el 18%. Obviamente, una medida como esta no tuvo efecto sobre la informalidad, lo que puede notarse gráficamente con facilidad.

Gráfico 1. Informalidad laboral en Uruguay, 2006-2020, en porcentaje

Fuente: Elaboración propia con datos del Observatorio Territorio Uruguay.

Esto es lógico, ya que, en el fondo, lo buscado por el gobierno uruguayo fue fomentar el uso de medios electrónicos en los pagos, a través de un incentivo en la tasa del IVA, es decir, solo aplicable a esas transacciones, y de esa forma promover la inclusión financiera. De hecho, la misma normativa se denomina «Ley de Inclusión Financiera». Es verdad, fue un éxito, el porcentaje de personas mayores de 15 años con cuenta bancaria pasó de 45% en 2014 a 64% en el 2017, para ubicarse en 74% en 2021.

Además, cuando hablamos de informalidad podemos referirnos —en la mayoría de los casos— a la proporción de trabajadores que no cotiza en la seguridad social (en cuyo caso no queda claro cómo la tasa del IVA podría afectarla) o a la economía informal, que es el valor de la actividad económica que no se registra, y esta puede ser llevada a cabo por actores formales, como, por ejemplo, el contrabando o el tráfico de drogas que utilizan fachadas legales.

En lo que respecta a la reducción de la informalidad laboral en Uruguay, esta fue producto de una serie políticas adoptadas desde 2005 que incluyó la implementación de la negociación colectiva de salarios supervisado por el Estado, una reforma tributaria amplia (no sectorial), incentivos a la inversión productiva a través de la exención del impuesto a la renta empresarial y la incorporación del concepto de calidad de puestos de trabajo. Además, con el crecimiento económico sostenido, se creó un espacio fiscal para la implementación de planes de seguridad social y de empleos, política fiscal contracíclica, protección social con transferencia de ingresos a los sectores más desfavorecidos, entre otros. En resumen, la reducción de la informalidad fue obtenida gracias a un crecimiento económico alto y sostenido, alineado con una serie de políticas promotoras de la generación de empleo y protección adecuada. Y no a través del IVA.

Por otro lado, ante la posible merma recaudatoria de unos 100 millones de dólares, estimada por la Subsecretaría de Estado de Tributación (SET), en caso de implementarse esta medida, tanto Ferreira como Sborovski adujeron que el ahorro generado a los consumidores generaría un «boom» en el consumo que compensaría lo resignado. Esta idea yace en la teoría económica y es conocida como el «efecto ingreso», que básicamente estipula que con permitir la deducción del IVA se pone dinero en los bolsillos de los consumidores, y estos, a su vez, realizan compras adicionales, lo que estimula el gasto y la actividad económica.

Bajo la mencionada hipótesis, y asumiendo que todas las compras a deducir están gravadas a una tasa del 10%, se necesitaría de un impulso tal que el incremento general del gasto —dentro de la economía formal— sea de unos 1000 millones de dólares (2,5% del PIB), es decir, un efecto multiplicador de 10 veces lo deducido. Sin embargo, varios de los bienes afectados ya cuentan con la tasa reducida del 5%, por lo que, con toda seguridad, el efecto multiplicador deberá ser mayor a 10. Esperar a que el gasto se incremente en 10 veces, cuando la evidencia empírica lo ubica en torno a 2,7, carece absolutamente de sustento.

Por su parte, la informalidad es causa de falta de desarrollo económico e institucional. Existe porque ofrece flexibilidad para el empleo en economías constreñidas por la baja productividad laboral y empresarial, y por un Estado inoperante en la provisión de servicios e ineficiente en su carga regulatoria y tributaria. Dadas estas condiciones, si no hubiera informalidad, habría mayor desempleo, pobreza, conflicto y delincuencia.

La conclusión que podemos extraer de esto es que aumentar la deducibilidad del IVA como instrumento para fomentar la formalidad no tiene base empírica. Generará una inequidad tributaria al otorgar beneficios a los sectores de mayores ingresos (el informal gana aproximadamente la mitad que el formal e igualmente tributa), no tendrá incidencia sobre la informalidad, y el efecto multiplicador no compensará la merma en la recaudación tributaria. Si bien ya existen inequidades, lo correcto sería abordarlas integralmente y no de manera sectorial con iniciativas que socavan aún más la ya baja presión tributaria y, sobre todo —pero no menos importante— utilizar argumentos razonables en la discusión.

Imagen de portada: Agencia IP